空室率‧平均募集賃料推移

東京主要5区の空室率は、6%台を推移しながら緩やかに下降していたが、2023年3⽉末時点では6.71%(前年同⽉⽐+0.08pt)となり、6ヵ⽉ぶりの上昇となった。

東京主要7区の空室率は、2022年6⽉末時点に7.38%まで上昇して以降は緩やかな下降傾向であったが、2023年3⽉末時点では再び上昇に転じ、7.04%(前年同⽉⽐+0.15pt)となった。前年度に引き続き空室率は主要5区‧7区共に適正空室率の5%を超える結果であった。

2023年3⽉末時点平均募集賃料は、東京主要5区において29,912円/坪(前年同⽉⽐+836円)、東京主要7区においては27,454円/坪(前年同⽉⽐+438円)であり、主要5区‧7区共に2万円台で推移している。2022年度の空室率、平均募集賃料は共に緩やかな回復傾向であった。また、空室率と平均募集賃料はエリアによる差が昨年より顕著に表れている。

需要によるエリアの⼆極化が進⾏。千代⽥区、渋⾕区は空室率3%台に。

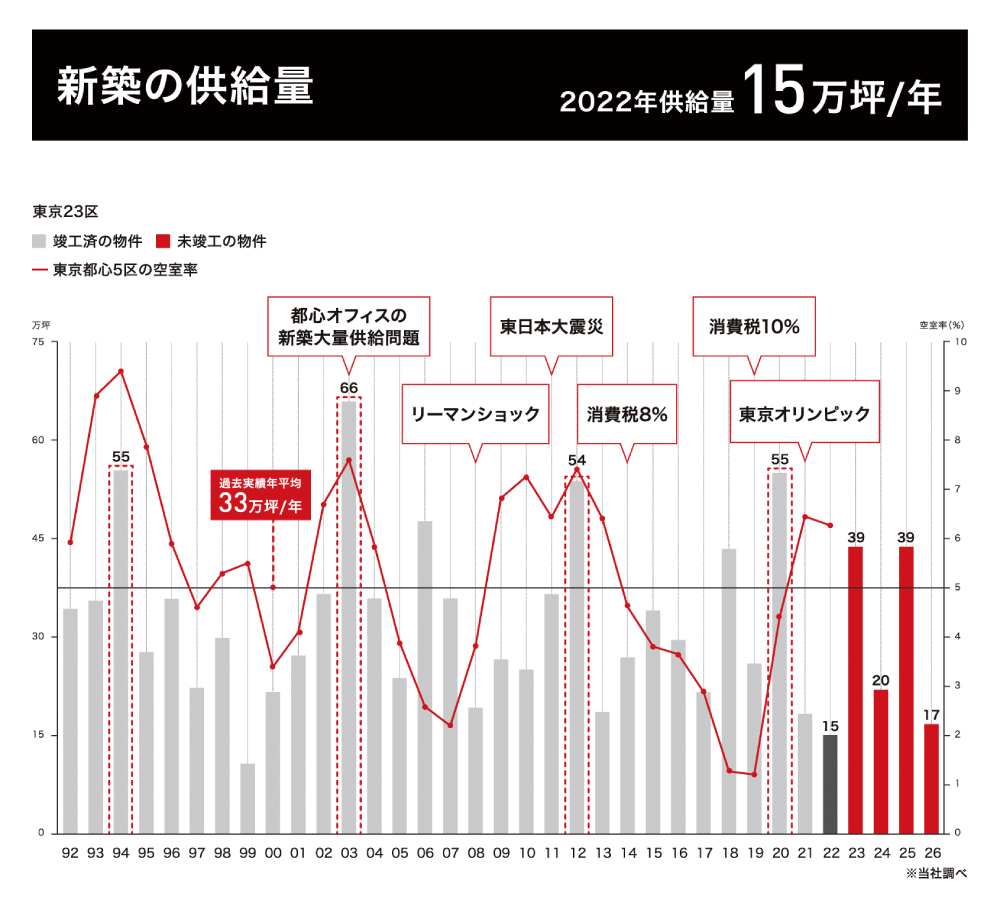

「オフィスの⽴地改善」や「⼈材確保の強化」といったニーズを背景に、千代⽥区や渋⾕区の需要は⽐較的⾼い状況が続いた。なお、3⽉に空室率が上昇したのは、⼤型ビルが募集床を残した状態で竣⼯したことが要因と推察される。2021年、2022年の新築オフィスの供給量は過去平均の半分に満たない⽔準であったにも関わらず、空室率‧平均募集賃料の回復は緩やかなものであった。そんな状況のなか、2023年には昨年のおおよそ倍の⾯積が供給される⾒込であり、空室率や平均募集賃料の今後の動向に注視が必要である。

千代⽥区の空室率は、2021年度から4%台をほぼ横ばいに推移していたが、2022年8⽉末時点から下降傾向に転じ、2023年1⽉末時点には3%台まで低下した。2023年3⽉末時点では3.70%(前年同⽉⽐-0.96pt)となった。

平均募集賃料は、2023年3⽉末時点では36,061円/坪(前年同⽉⽐+1,372円)と東京主要5区の中でも⾼い⽔準で推移している。「オフィスの⽴地改善」や「⼈材確保の強化」を⽬的に、業種に偏りなく、底堅い需要があった。

渋⾕区の空室率は、2022年7⽉末時点には3%台になり、2023年3⽉末時点では3.24%(前年同⽉⽐-1.05pt)まで下降した。

平均募集賃料は、2023年3⽉末時点で29,798円/坪と前年同⽉⽐-854円となったが、これは、渋⾕駅周辺の⼤型ビルが埋まったことが影響しているとみられる。

渋⾕区(渋⾕駅周辺エリア)は為替の影響を⽐較的受けにくいIT企業を中⼼とするオフィスニーズの⾼まりを背景に、昨年度に引き続き需要の⾼いエリアとなった。

品川区と江東区の空室率は、8~9%前後の⾮常に⾼い状態で推移しており、2023年3⽉末時点で、品川区は7.96%(前年同⽉⽐+1.61pt)、江東区は9.25%(前年同⽉⽐-1.30pt)となった。

品川区は、2023年3⽉には五反⽥エリアで⼤型区画の成約があり、空室率は10カ⽉ぶりに8%以下の⽔準となった。しかし、品川シーサイドなどの沿岸部の空室が埋まらないこともあり、依然として⾼い⽔準であることにかわりはない。

中央区および港区も品川区と同様に、晴海エリアや芝浦エリアなどの沿岸部に⼤型の空室を抱えていることが影響し、2023年3⽉末時点の空室率は中央区が8.04%(前年同⽉⽐+0.91pt)、港区が9.51%(前年同⽉⽐+0.78pt)となり、⾼⽌まりの状況が続いている。

このように、需要によるエリアの⼆極化が進んでいる。さらに、⽐較的競争⼒に劣るエリアにおいては、賃料等の募集条件を緩和しニーズを獲得する動きが出てきており、この状況はしばらく継続すると推察される。移転を検討している企業にとっては、「需要の低いエリアであっても賃料の競争⼒を持った物件」は、⼀つの検討軸になりうるだろう。

なお、成約賃料は募集賃料と同様にほぼ横ばいで推移しており、募集賃料と実際の成約賃料の乖離は依然として⼤きい状況であった。

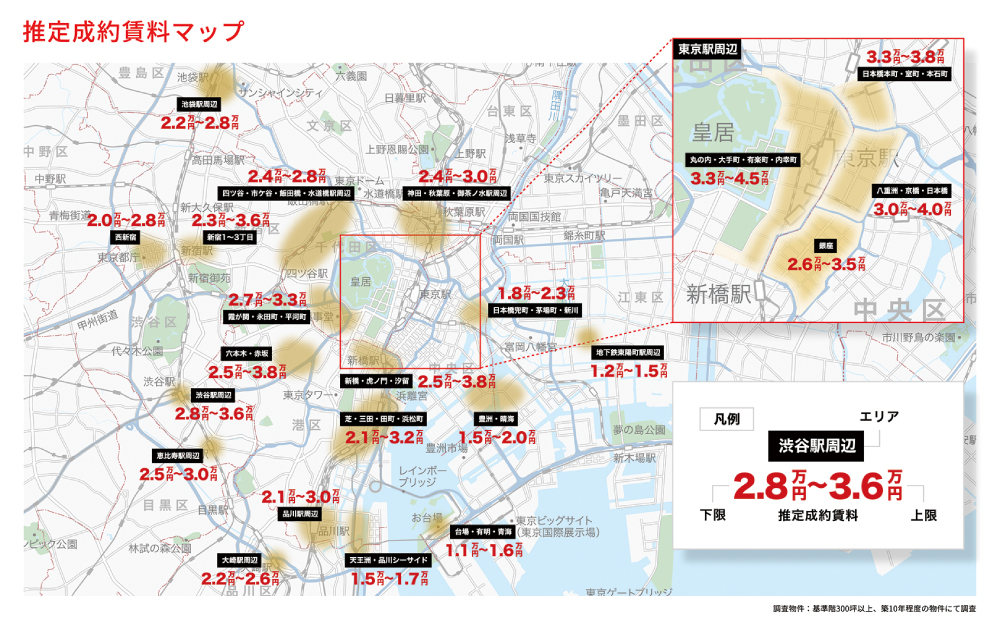

以下に、2023年3⽉末時点における各エリアの推定成約賃料を⽰す。

『OFFICE MARKET REVIEW 2022』のダウンロードはこちら

新築の供給量と空室率、開発状況

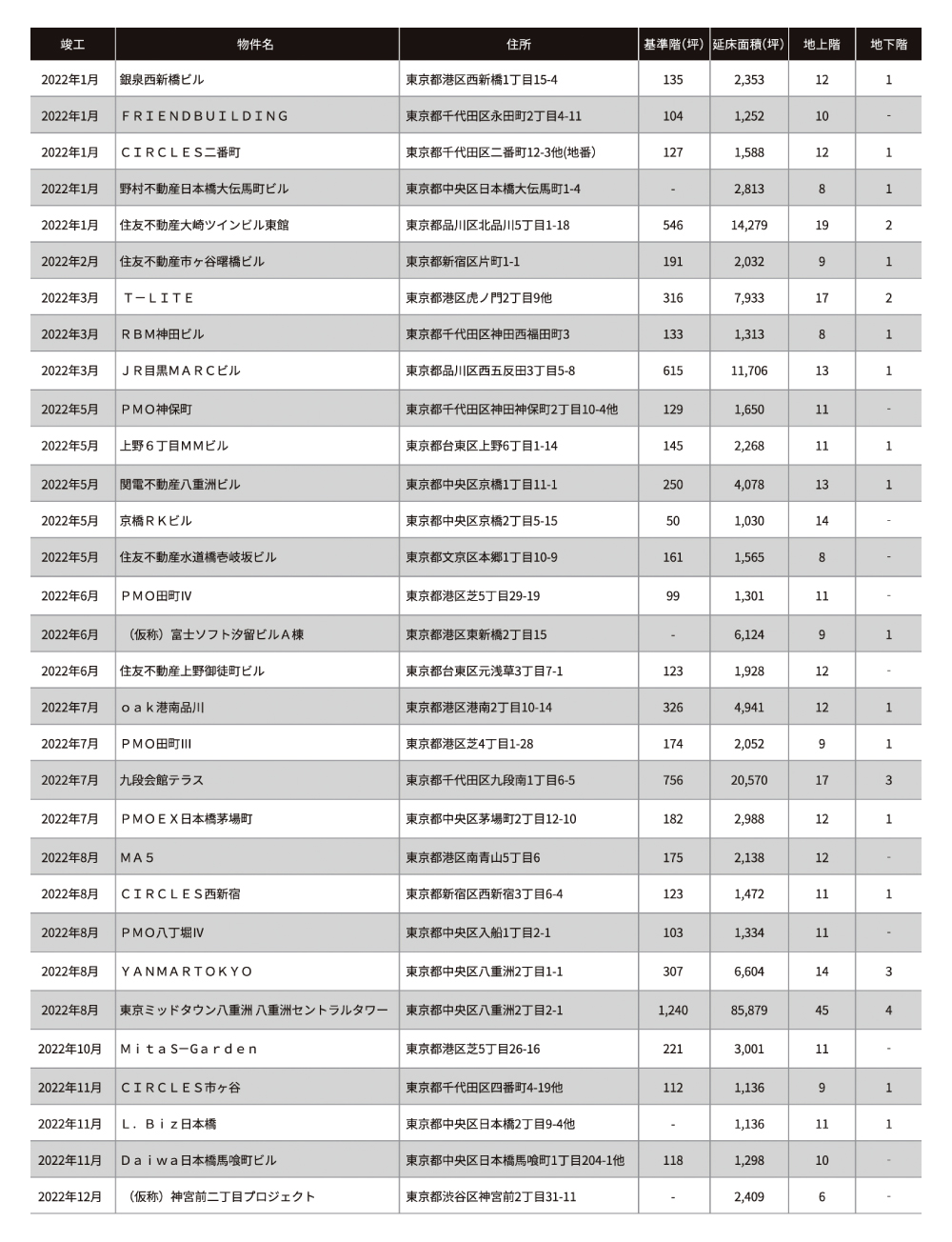

2022年の都⼼5区オフィスビル新規供給量は約15万坪と、例年と⽐べ少なかったため、空室率に与えた影響は⼩さかったとみられる。2022年に竣⼯した⼤型ビルのうち、関電不動産⼋重洲ビル、oak港南品川、九段会館テラス、東京ミッドタウン⼋重洲 ⼋重洲セントラルタワーなどは、ほぼ満床状態で稼働している。

新築ビルは、⽴地環境は⾔うまでもなく、ビルスペックと募集賃料のバランスによって内定率に差が出ている。

移転傾向

2022年度は、コミュニケーションの強化や業務効率化を⽬的とした「集約移転」が⽬⽴った。

新型コロナウイルスの流⾏や働き⽅改⾰の影響で働く場所が多様化する中、センターオフィスを「コミュニケーション」や「イノベーション」の場と位置付け、それに合わせてオフィス戦略を⾒直す企業が多かったことが覗える。また、「⼈材確保の強化」を⽬的とし、⽴地を改善したり、より設備の整った⼤型ビルに移転したりする企業が多かったほか、再開発に起因する移転や、中⼩企業を中⼼に増床ニーズも多かった。

⼀⽅で、昨年度多かった「コスト削減」を⽬的とした移転は減少した。また、コロナ禍を受けた新しい働き⽅の制度化が進んでいることもあり、「今後の働き⽅の⽅針が決まっていない」という理由で移転を保留する企業も減少した。例えば、パナソニックインダストリー株式会社は、虎ノ⾨、東品川、浜松町の3カ所のオフィスを集約し、2023年7⽉竣⼯予定の虎ノ⾨ヒルズステーションタワーへ移転することを発表している。

新しい働き⽅が可能な最先端オフィスとし、社外の研究者、技術者との協業スペースであるオープンラボや、ステークホルダーとの交流スペースであるコラボスペースなどを設置することで、「⼈を中⼼に据えた経営」の実践を⽬的としている。

また、株式会社ミスミグループ本社は2022年7⽉に竣⼯した九段会館テラスに移転した。出社している社員とリモート社員が共創するスペースを設置するなど、新しい働き⽅に適応しながら社員の創造性‧⽣産性向上を企図、九段会館テラスの⾼い環境性能やBCP性能と合わせて、サステナビリティ経営の進化を実現させた。

株式会社メディパルホールディングスは再開発に伴い移転を実施した。⼋重洲の再開発エリアに所在するビルに本社を構えていたことから、東京スクエアガーデンに本社を移した。現在、⼋重洲エリアを含め複数エリアで再開発計画が進められていることから、建て替えに伴う移転ニーズは今後も発⽣するとみられる。また、開発物件が竣⼯しリーシングが本格化すれば、そのビルへの移転に伴う⼆次空室も発⽣することが予測され、再開発が市場に与える影響は⼤きいと推察される。

このように、新たな働き⽅に対応しながら、業務効率の向上を⽬指す移転が増加しているほか、再開発に起因する動きが継続することが予想される。

● 当社集計対象:延床3,000坪以上のオフィスビル

● 東京主要5区、7区:千代⽥区、中央区、港区、新宿区、渋⾕区+品川区、江東区

● 当社集計の空室率について:現在空室の物件と今後空室予定の物件含めた空室率を算出しております。

また、新築物件に関しては竣⼯時に空室率へ反映をしています。

● 移転傾向については、⽇経不動産マーケット情報を基に当社にて独⾃調査を⾏い作成しています。